金融機関や貸金業者からお金を借りているけど、追加融資ができなくなって困っている人は多いのではないでしょうか。

新たにお金を借りたいのなら、現在の借入先とは別のカードローンがおすすめです。

カードローンは他社借り入れがあると信用度が低くなって審査に通過できないと勘違いしている人もいるかもしれませんが、実際のところは借入件数が多くても融資を受けられます。

借入れ5件以上の債務者は約230万人、これらの者の平均借入総額は約230万円。

引用元: 貸金業法等の改正について-金融庁

例えば他社借り入れの件数が5件以上や7件以上の人でも、ローン残債を合計して総量規制の範囲内であれば審査に通過できます。

ただしカードローンによっては他社借り入れがある人への融資に消極的な場合があるため、どこで申し込んでも審査に通過できるわけではありません。

そこで4社目でも審査に通過できた管理人の経験を基に、他社借り入れがあっても借りられるカードローンを解説していきます。

- 他社借入があっても借りられるのは消費者金融のカードローン

- 銀行カードローンは2社目以降の審査通過が難しい

- 審査に通過できるのは借入件数が7件以下までの人

審査に通過できる借り入れ件数のボーダーラインについても記載していますので、ぜひ参考にしてください。

目次

他社借入があっても借りられる?カードローンは件数に合わせて選ぼう

管理人の経験上、他社借り入れがあるからといって無闇に審査で落とされるカードローンはありません。

金融機関側が遵守している貸金業法や銀行法には、新規顧客と契約する際のルールとして借り入れ件数に具体的な制限が設けられていないからです。

実際にカードローンの審査では、他社借り入れの有無よりも借入総額や年収といった返済能力が重要視されます。

しかし金融機関によっては過剰貸付を懸念し、消費者志向自主宣言に基づいて借り入れ件数における自主規制をおこなっているケースがあります。

そのため他社借り入れのある人が融資を受けたいのなら、自分の借り入れ件数に合わせてカードローンを選ぶことが大切です。

借り入れ件数ごとに最適なカードローンを調査した結果は、以下のとおりです。

| 借り入れ件数 | 審査通過可能なカードローン |

|---|---|

| 2件目 | 大手消費者金融、中小消費者金融、銀行カードローン |

| 3件目 | 大手消費者金融、中小消費者金融 |

| 4件目 | 大手消費者金融 |

| 5件目以降 | おまとめローン |

カードローンのなかでも、大手消費者金融は他社借り入れがある人への融資に積極的な印象があります。

4件目以降の人でも即日融資を受けられるケースがあり、借り入れ件数が多い人にも最適です。

一方で銀行カードローンは借入件数が2件目以降の場合に融資を受けづらくなります。

少しでも借入できる可能性を高めたいのであれば、大手消費者金融を選んだほうが良いでしょう。

実際に管理人が3社目以降に申し込んで審査に通過できたのは、すべて大手消費者金融でした。

複数社から借りている人への融資に積極的なのは大手消費者金融

大手消費者金融は、複数社からの借り入れがある人でも前向きに融資を検討してもらえます。

大手消費者金融は新規顧客を増やすことを主な目的としており、銀行と違って貸付業務で自主規制をおこなっていないからです。

柔軟に審査をおこなっているため、貸付の可否を判断する際に借り入れ件数はそれほど影響しません。

申し込みで借り入れ希望額を申請する際に5万円だけ借りたい旨を伝えておけば、さらに優遇してもらえます。

実際に管理人が他社借り入れのある状態で申し込み、融資を受けられた大手消費者金融は以下のとおりです。

| 消費者金融 | 他社借り入れ | 総量規制超え | 限度額 | 融資までの時間 |

|---|---|---|---|---|

| プロミス | ◯* | ◯(おまとめローンで可能) | 1万円〜800万円 | 最短3分* |

| アイフル | ◯ | ◯ | 1万円〜800万円 | 最短18分* |

| SMBCモビット | ◯* | ◯ | 1万円〜800万円 | 最短15分 |

| アコム | ◯ | ◯ | 1万円〜800万円 | 最短20分※1 |

| レイク(旧レイクALSA) | ◯ | ◯ | 1万円〜500万円 | Webで最短15分融資も可能* |

実際に管理人が申し込んだところ、他社借り入れのある状態でも5社すべてから融資を受けられました。

とくにプロミスやアイフルは、他社借り入れが多くても迅速に対応してもらえたので融資に前向きな印象があります。

すでに契約しているカードローンの借り換えが目的でも審査で柔軟に対応してもらえるので、他社借り入れがある人は選んで損はありません。

注釈

※ロゴ変更前(2023年9月29日前)

※お申込の状況によってはご希望にそえない場合がございます。

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※ お申込み時間や審査状況によりご希望に添えない場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

プロミスは低金利だから借入件数が多くても利息を抑えられる

プロミスの最小金利は2.5%となっており、借り入れ金額が高額になっても他社と比べて低金利に借りられるのが特徴です。

他社では最小金利が3.0%〜4.5%に設定されているところがほとんどであり、プロミスを選んだほうが0.5%〜2.0%もお得になります。

他社借り入れのある人はすでに利息額が膨らんでいるケースがあるため、支払う金額を抑えたいのなら少しでも金利の低いカードローンを選ぶのが得策です。

さらにプロミスは初回借入から30日間の無利息サービスを展開しており、期間中は利息が0円になる利点があります。

現在の借り入れよりも先に完済すれば、支払う利息を大幅に抑えられるのでお得に借りたい人に最適です。

注釈

ロゴ変更前(2023年9月29日前)

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフルなら3社目でも前向きに融資を検討してもらえる

アイフルは消費者金融のなかで唯一銀行の傘下に入っておらず、独自の審査基準で貸付の可否を決定しています。

そのため他社と比べて審査が柔軟で、他社借り入れが4社目以降の人でも前向きに融資を検討してもらえます。

さらに融資スピードが早く、複数社から借りている場合であっても最短18分でその日のうちに融資を受けられるのが嬉しいポイントです。*

他社では借り入れ件数が多いと融資を後回しにされるケースがありますが、アイフルならWeb申し込み後にオペレーターへ急いでいる旨を伝えると優先的に審査を進めてもらえます。

他社借り入れのある人が即日融資を狙うのなら、アイフルを選んでおけば間違いありません。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

借入金額が年収の3分の1を超える人は、大手消費者金融のおまとめローンを利用しましょう。

おまとめローンなら借り入れ総額が多くても借りられる

通常のカードローンは総量規制によって借りられる上限額を年収の3分の1までに制限されているため、借り入れ総額が多すぎる人は審査に通過できません。

しかし大手消費者金融が展開しているおまとめローンなら、借り入れ総額が年収の3分の1を超えていてもお金を借りられます。

おまとめローンは現在の借り入れよりも低金利で借りられる商品であり、顧客に一方的に有利となる借換えに該当することから総量規制の対象外として認められています。

つまり、他社借り入れの金額が年収の3分の1を超えている人でも総量規制オーバーで借りられるということです。

上限なしで借り入れが可能なため、通常のカードローンで審査に通過できない人でも融資を受けられます。

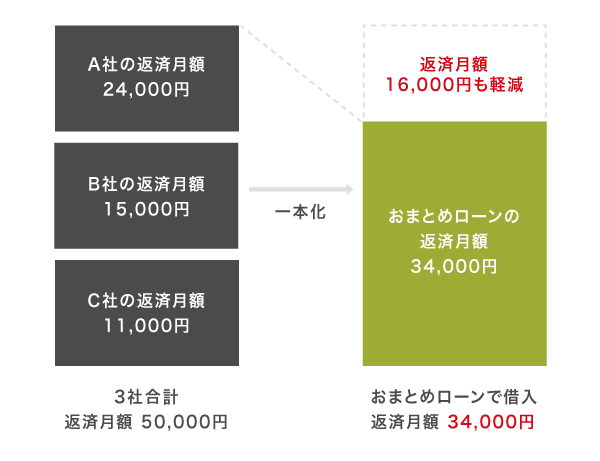

さらにおまとめローンは複数の借り入れを一本化できる仕組みとなっており、以下のように返済の負担を軽減できる利点があります。

毎月の返済額も今より抑えられるため、支払いが苦しい人にも最適です。

大手消費者金融が展開しているおまとめローンは、以下で表にまとめましたので参考にしてください。

| 消費者金融 | おまとめローン | 金利 | 限度額 |

|---|---|---|---|

| プロミス* | おまとめローン | 6.3%~17.8% | 1万円~300万円 |

| アイフル | おまとめMAX | 3.0%~17.5% | 1万円~800万円 |

| かりかえMAX | 3.0%~17.5% | 1万円~800万円 | |

| SMBCモビット* | おまとめローン | 3.0%〜18.0% | 最大800万円 |

| アコム | 借換え専用ローン | 7.7%~18.0% | 1万円~300万円 |

| レイク(旧レイクALSA) | レイク de おまとめ | 6.0%~17.5% | 1万円~500万円 |

注釈

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです。

プロミスのおまとめローンは限度額が最大300万円までとなっており、高額の借り入れがある人でも対応してもらえます。

おまとめローンは金利も他社より低く設定されているため、返済月額や利息を抑えたいのなら申し込んでおけば間違いありません。

おまとめローンを利用したい人は、Web申し込み後にオペレーターへ総量規制以上を借りたい旨を伝えると案内してもらえます。

おまとめローンは前述のとおり、複数社からの借り入れ総額が総量規制を超える人向けの借り入れ方法です。

借り入れ件数が少なくて総量規制以上を借りたい場合は、借り換えローンを利用しましょう。

借り換えローンは借り入れ件数が少ない人向け

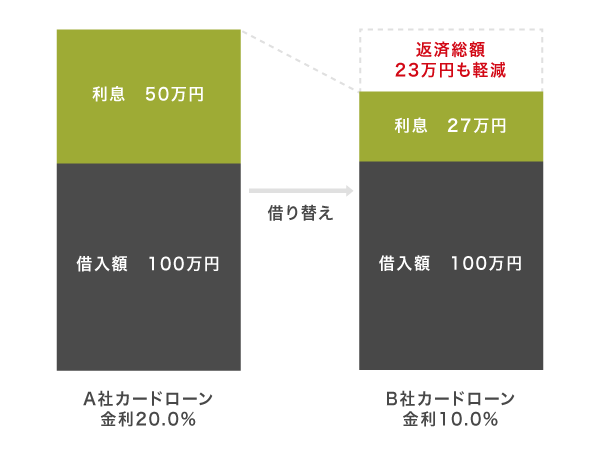

借り換えローンは、現在の借り入れよりも低い金利で借り換えることで返済総額を抑えられる方法です。

借り入れを一本化するわけではなく、金利の低い商品で借り直すという形になるので借り入れ件数が少ない人に向いています。

借り換えローンは支払い総額が抑えらえることから、総量規制の借入残高を段階的に減少させるための借換えに該当します。

おまとめローンと同様に総量規制対象外として認められているため、年収の3分の1を超える借り入れも可能です。

とはいえ、借り換えローンは通常のカードローンと比べてお金を借りるときの審査が厳しい印象がある人もいますよね。

上記の審査に落ちた経験のある人は、中小消費者金融で申し込みましょう。

中小消費者金融は審査が甘いから借り入れ件数が多くても通過しやすい?

結論からいうと、中小消費者金融に限らず審査基準を甘くしているカードローンはありません。

しかし中小消費者金融の審査は機械化が進んでおらず、人の手で進めていることから他社借り入れが多くてもある程度融通をきかせてもらえるケースがあります。

管理人が実際に中小消費者金融で申し込んでみた結果は、以下のとおりです。

| 中小消費者金融 | 審査通過 | 限度額 | 金利 |

|---|---|---|---|

| セントラル | ◯ | 1〜300万円 | 4.80〜18.0% |

| フタバ | × | 1万円~50万円 | 14.959%~17.950% |

| キャネット | × | 1〜300万円 | 15.0〜20.0% |

中小消費者金融では、セントラルのみで審査に通過できました。

2社から借り入れしている状態で審査に通過できたので、他社借り入れがある人への融資に前向きといえます。

ただし大手と比べると金利が高く、支払う利息が増えやすい難点があります。

限度額も低く設定されており、希望する金額を借りるのが難しいので大手に落ちた場合の借り入れ方法として選択したほうが良いでしょう。

借り入れ件数が少ない人は、銀行カードローンを選ぶのもひとつの手段です。

銀行カードローンは借り入れが2件目の人に向いている

他社借り入れが2件目未満の人は、銀行カードローンで融資を受けることが可能です。

銀行カードローンの主なターゲット層は返済が滞らない優良顧客で、借り入れ件数が少ないほど審査で有利な判断をしてもらえます。

ただし銀行カードローンは過剰貸付の防止に力を入れており、借り入れ件数が2件目を超えると審査が厳しくなります。

銀行は定期的に金融庁の検査を受けており、過剰貸付といった問題が発覚すると容赦ない業務改善命令を受けて社会的な信用を失うからです。

金融庁が銀行に対して定期的な立ち入り調査をおこなう旨については、内閣府の公式ホームページにも記載されています。

つまり、他社借り入れの件数が多くなるほど銀行カードローンで審査に通過するのは難しいということです。

借り入れ件数が2件目であっても、借り入れ総額が総量規制を超える場合は同様に審査が厳しくなります。

それでも銀行系でお金を借りたいのであれば、とくに審査の厳しいメガバンクを避けるのが賢明です。

メガバンクよりも新規顧客の獲得に積極的なネット銀行が狙い目

他社借り入れのある人が銀行カードローンでお金を借りるなら、ネット銀行を選びましょう。

先ほど銀行カードローンは2件目以降に審査が厳しくなるといいましたが、全国銀行協会の準組合員の立ち位置であるネット銀行はこの限りではありません。

準組合員はメガバンクのような正組合員と比べて、金融庁から厳しく監視されていないからです。

ネット銀行のなかでも楽天銀行スーパーローンは、まだ新しいカードローンであることから新規顧客の獲得に積極的な印象があります。

他社借り入れがあっても前向きに融資を検討してもらえますので、審査に通過できるか不安な人にも最適です。

すでに融資を受けている人が申し込むなら借入診断を利用するのが得策

上述で他社借り入れがあっても借りられるカードローンを紹介しましたが、申し込む際は前もって借入診断を利用するのが得策です。

借入診断とは、年収や現在の借り入れなどを入力するだけで融資を受けられるか確認できるツールのことを指します。

申し込みたいカードローンで自分が審査に通過できるか判断する目安になるため、利用しておいて損はありません。

例えば管理人が他社借り入れのある状態でプロミスの借入診断を利用したところ、融資が可能と表示されました。

しかし、借入件数や金額がによっては借入可能か判断できない旨が表示されるケースもあります。

融資が可能と表示されなかったからといって必ずしも審査に落ちるわけではないものの、対策をしてから審査に挑むのが賢明です。

他社からの借入金額が多い人は、総量規制に抵触している可能性があるので上述で解説したおまとめローンで申し込みましょう。

借入件数の多い人は、1件でも借入先を少なくしておくのが最善の方法です。

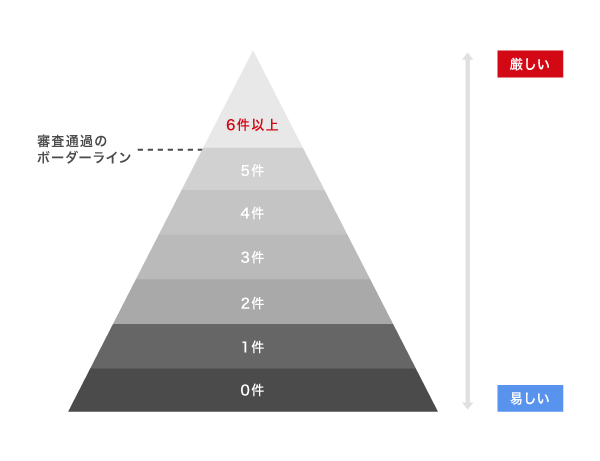

他社借り入れがあっても借りられるボーダーラインは7件目まで

他社借り入れがあってもカードローンの審査に通過できるボーダーラインは、7件目までになります。

借り入れ件数が7件目までの人は、総量規制オーバーで借りたとしても限り限りで返済を続けていけると判断されるからです。

他社借入が7件目だと審査通過が難しいと思っている人もいるかもしれませんが、実際には5件以上でも9.6万人もの人が融資を受けられています。

残高がある者の借入件数については、株式会社日本信用情報機構の公式ホームページにも記載されています。

| 登録人数 | 登録件数 | 一契約当たりの残高 | |

|---|---|---|---|

| 1件 | 690.1万人 | 690.1万件 | 67.0万円 |

| 2件 | 232.4万人 | 464.8万件 | 46.3万円 |

| 3件 | 84.8万人 | 254.4万件 | 39.7万円 |

| 4件 | 26.7万人 | 106.7万件 | 38.3万円 |

| 5件以上 | 9.6万人 | 51.2万件 | 48.7万円 |

| 合計 | 1,043.5万人 | 1,567.1万件 | 53.9万円 |

つまり借入件数が7件目だからといって、審査に落ちるわけではないということです。

上述で解説したような融資を前向きに検討してもらえる借入先であれば、審査に通過できる可能性はじゅうぶんにあります。

ただし借り入れ件数が多いほど、在籍確認なしが難しくなったり審査が厳しくなったりしますので覚えておきましょう。

借入件数が2件以下の人は審査に通過しやすくなる

カードローンの審査では、借入件数が2件や3件などの少ない人のほうが通過しやすくなります。

借入件数が少ない場合は、返済を続ける余裕があると判断されるからです。

反対に借り入れ件数が多い人ほど、返済の負担が重いため審査が厳しくなります。

先ほど審査に通過できる借り入れ件数のボーダーラインは7件までと言いましたが、融資を受けられる可能性を高めたいのなら1件でも借り入れ件数を減らしておくのが得策です。

すでに7件以上の借り入れがある人や返済を進められない場合は、カードローンの審査に通過するのが難しいので他の借り入れ方法を選択しましょう。

借り入れ件数が6件や7件を超えると審査に通過するのが難しい

結論からいうと、借り入れが6〜7件を超える人はカードローンの審査に通過するのが困難です。

以前は借り入れ件数に関係なく融資を受けられましたが、2010年に貸金業法が改正され、多重債務者への貸付が禁止されたことによって審査に通過できる人が激減しました。

他社借り入れの件数が6〜7件を超える人は多重債務者に分類されるケースが多いため、借り入れ総額が少額でない限り審査落ちとなってしまいます。

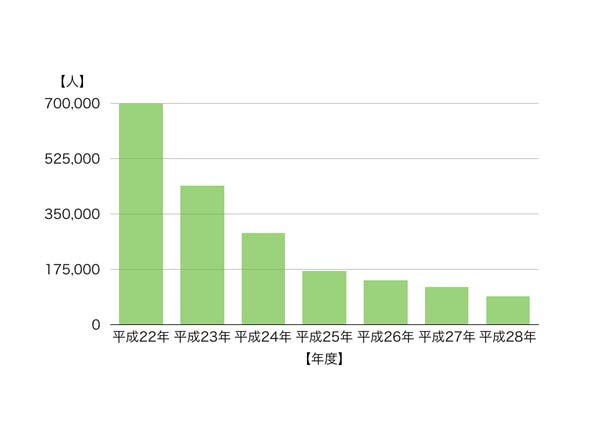

実際に首相官邸の公式ホームページでは、貸金業法が改正されて以降5件以上の借り入れがある人の割合は減少していると発表されています。

| 年度 | 5件以上借入残高がある人数 |

|---|---|

| 平成22年度 | 70万人 |

| 平成23年度 | 44万人 |

| 平成24年度 | 29万人 |

| 平成25年度 | 17万人 |

| 平成26年度 | 14万人 |

| 平成27年度 | 12万人 |

| 平成28年度 | 9万人 |

そのため、他社借り入れが7件以上だと審査に通過できないわけではありませんが、融資を受けられる可能性を高めたいのなら返済を進めて借り入れ件数を5件以下に抑えておきましょう。

どうしても返済を進められない場合は、少しでも審査で不利にならないように対策をしておくのが賢明です。

複数社から借りている人が審査に通過する方法!支払いの延滞は解消しよう

他社借り入れの多い人がカードローンの審査に通過したいなら、マイナス評価を受けないように対策しておきましょう。

例えば利用しているカードローンや携帯電話料金などの支払いを延滞している人は、解消しておくのが得策です。

カードローンの審査では、これらの支払い状況を照会して返済が滞りなく続けられるか確認されます。

申し込み時に支払いを延滞している人は、返済が滞る可能性があると判断されてマイナスの評価を受けてしまいます

とはいえ、手元にお金がなくて支払いを進められない人もいますよね。

支払いができない場合は延滞している旨をオペレーターへ正直に伝え、いつ返済できるのか明確にしましょう。

カードローンの審査は最終的に人の手で貸付の可否を判断しますので、誠意が伝われば融通を利かせてもらえるケースがあります。

審査でプラスの評価をしてもらう方法としては、延滞の解消だけではなく返済能力を示すことが挙げられます。

収入証明書を提出すると信用度が上がる

カードローンの審査では、収入証明書を提出すると信用度が上がって審査に通過できる可能性が高くなります。

通常は、借り入れ金額が50万円以下または他社と合わせて100万円以下であれば収入証明書の提出は不要です。

しかしあえて提出することで返済能力が明確になるため、優良顧客と判断されて審査に通過できるケースがあります。

収入額によっては限度額を引き上げてもらえる場合もありますので、率先して提出しましょう。

借入金額を少額にしておいたほうが通過しやすくなる

カードローンで申し込む際は、借入金額を少額にしておくと審査に通過しやすくなります。

借入金額が少額の人は、高額を借りる人に比べて完済できる可能性が高いと判断されるからです。

収入に対して借りすぎていない印象を与えられるため、審査担当者に好印象を与えられます。

実際に管理人が4社目のカードローンで審査に通過した際も、この方法を実践して借り入れに成功しました。

一方で初回契約で高額借入を希望する人は、借り入れに計画性がないと判断されてマイナスの評価を受けてしまいます。

返済などの実績がなく、信用度が低いことから融資を渋られてしまうケースもありますので、一度に高額のお金を借りるのではなく10万円を借りる程度に抑えておくと良いでしょう。

前回の借り入れから1ヶ月以上空けると申し込みブラックを回避できる

他社借り入れのある人がカードローンを利用する場合、前回の借り入れから1ヶ月以上空けておくと申し込みブラックを回避できます。

申し込みブラックとは、1ヶ月以内に3社以上のカードローンで申し込んでいる状態のことです。

一度申し込みブラックになると、最大6ヶ月間はローンを組めなくなってしまいます。

審査に通過できなくなるだけではなく、慢性的にお金が足りない印象を与えることから金融機関側に嫌厭されるため間隔を空けてから申し込むほうが賢明です。

上述の審査に通過する方法を試しても、借り入れ件数が多すぎると融資を受けられないケースがあります。

審査が不安だからといって、借り入れ件数で嘘をつくとバレてしまいますので気をつけましょう。

申し込む際に借り入れ件数で嘘をつくとバレるので正直に答えよう

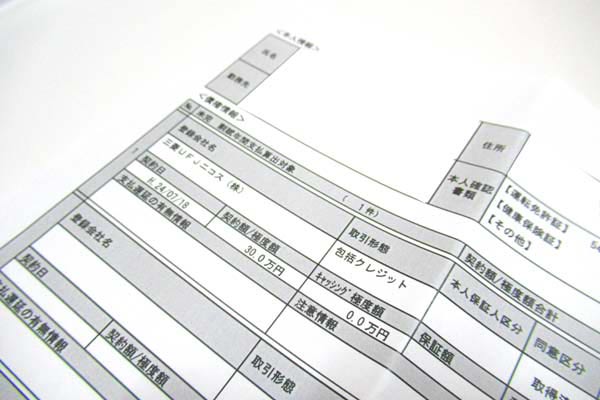

他社借り入れの件数や金額は、嘘をついても審査でバレてしまいますので正直に答えるのが無難です。

他社借り入れの状況は、すべて個人の信用情報に記録されています。

信用情報に記録されている内容は、以下のとおりです。

| 記録内容 | 記録期間 |

|---|---|

| ローン、クレジットカードの申し込み状況 | 最長6ヶ月 |

| ローン、クレジットカードの支払い状況 | 契約終了から最長5年間 |

| ローン、クレジットカードの強制解約 | 解消後から最長5年間 |

| 債務整理(自己破産、任意整理、個人再生等) | 手続き後最長10年間 |

カードローンの審査ではこれらの信用情報を照会しており、借り入れ件数などの正確な数値を確認されます。

虚偽の申告をすると信用度が著しく低くなり、審査に通過することが難しくなるので正確な借り入れ件数や金額を申請したほうが良いでしょう。

とはいえ、借り入れ件数や金額が多くて審査に落ちないか不安な人もいますよね。

あなたがカードローン以外の方法で融資を受けている場合は、他社借り入れとしてカウントしなくても良いケースがあります。

住宅ローンやマイカーローンなどの銀行ローンは他社借入に含まれない

意外と知られていませんが、銀行が展開する住宅ローンやマイカーローンといった商品は他社借り入れに含まれません。

これらのローン商品は高額な融資になるケースが多く、総量規制の除外貸付として認められているからです。

上記の他にも、フリーローンやカードローンなど銀行が手掛けるローンであれば除外貸付として認められます。

総量規制の除外貸付はカードローンの審査で確認されないため、借り入れ総額に関係なく融資を受けることが可能です。

他社借り入れに含まれないローンとしては、銀行ローンの他にもクレジットカードのショッピングリボなどが挙げられます。

クレジットカードのショッピングリボは件数にカウントされない

クレジットカードでショッピングをしていて、リボ払いの残高が残っている人もいますよね。

クレジットカードのショッピングリボはお金を借りるわけではなく、あくまで買い物として認識されるため他社借り入れとしてカウントされません。

貸金業法ではなく、割賦販売法が適用されることから総量規制の対象外としても認められています。

ただし、クレジットカードのキャッシング枠はお金を借りられるサービスなので貸金業法が適用されます。

キャッシング枠で残高が残っている人は、他社借り入れとして申請が必要になりますので覚えておきましょう。

奨学金は借入ではないが滞納していると審査で不利になる

日本学生支援機構の奨学金は、他社借り入れに含まれません。

日本信用情報機構に登録されているのは貸金業者からの借り入れ状況であり、日本学生支援機構の奨学金は登録されていないからです。

ただし、長期間に渡って返済を延滞している人は個人の信用情報に記録されてしまいます。

日本学生支援機構は貸金業者ではないことから他社借り入れとしてカウントする必要はありませんが、延滞の情報があると審査で不利になってしまいます。

現在も延滞が続いている人は、審査落ちにならないために少しでも支払いをしておいたほうが良いでしょう。

他社借り入れが多い人は、上述で解説したローンを差し引いて借り入れ件数を少なくしておくのが得策です。

それでも審査に通らなかった場合は、他の借り入れ方法を検討しましょう。

どこからも融資を断られたら公的融資制度を利用するのもひとつの手段

他社借り入れの件数や金額が原因で、どこからも融資を受けられなかった人は公的融資制度を利用するのもひとつの手段です。

公的融資制度は国民の生活をサポートする目的で設けられているため、カードローンよりも貸付対象とする幅が広く、多重債務者でも融資を受けられるケースがあります。

カードローンのように審査で信用情報を調査されることはなく、貸付条件を満たしていれば融資を受けられるのも嬉しいポイントです。

例えば生活福祉資金貸付制度では収入が少なくて生活が苦しい人を対象にしており、年収が基準値未満であれば融資を受けられます。

もちろんカードローンのように生活費としてお金を借りることもできますので、使い勝手は良いといえます。

ただし国からお金を借りる公的融資制度には貸付の種類ごとに異なる貸付条件が設定されており、申し込めば誰でも融資を受けられるというわけではありません。

公的融資制度は原資が国のお金であることから厳密に審査をおこなっており、融資までに最低でも1週間かかってしまいます。

借り入れを急いでいる人は、生活サポート基金に相談すると良いでしょう。

他社への返済が迫っているなら生活サポート基金に相談しよう

他社への返済が迫っていて借り入れを急いでいる人は、生活サポート基金の利用を検討しましょう。

生活サポート基金とは、多重債務者の生活再建を目的としている一般社団法人のことです。

金融機関で融資を断られ、生活が苦しい人を対象に融資をおこなっています。

借り入れを急いでいる旨を伝えると、即日融資に対応してもらうことも可能です。

相談や融資の案内などは無料で対応してもらえますので、どこからも借りられないのなら利用してみてはいかがでしょうか。

貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 | 初めてなら初回契約翌日から無利息。 無利息期間経過後は通常金利適用。 60日間無利息、365日間無利息の併用不可。 |

|---|---|

| 60日間無利息の適用条件 | レイクで初回契約の方が対象 Webお申込み、ご契約額が50万円未満の方 |

| 365日無利息 | レイクで初回契約の方が対象 Webでお申込み、ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 |

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |